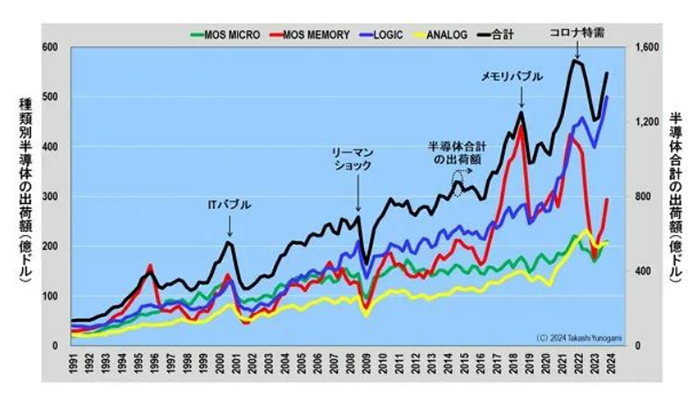

З 2021 по 2022 рік спостерігалося швидке зростання світового ринку напівпровідників через появу особливого попиту, спричиненого спалахом COVID-19. Однак, оскільки особливий попит, спричинений пандемією COVID-19, закінчився у другій половині 2022 року, у 2023 році ринок занурився в одну з найсерйозніших рецесій в історії.

Однак очікується, що Велика рецесія досягне дна у 2023 році, а всебічне відновлення очікується цього року (2024).

Фактично, дивлячись на квартальні поставки напівпровідників різних типів, Logic вже перевищив пік, спричинений особливим попитом, пов'язаним з COVID-19, та встановив новий історичний максимум. Крім того, Mos Micro та Analog, ймовірно, досягнуть історичних максимумів у 2024 році, оскільки спад, спричинений закінченням спеціального попиту, пов'язаного з COVID-19, не є значним (Рисунок 1).

Серед них, Mos Memory зазнала значного спаду, потім досягла дна у першому кварталі (Q1) 2023 року та почала шлях до відновлення. Однак, схоже, що їй все ще потрібен значний час, щоб досягти піку особливих потреб, пов'язаних з COVID-19. Однак, якщо Mos Memory перевищить свій пік, загальні поставки напівпровідників, безсумнівно, досягнуть нового історичного максимуму. На мою думку, якщо це станеться, можна буде сказати, що ринок напівпровідників повністю відновився.

Однак, дивлячись на зміни в поставках напівпровідників, очевидно, що ця точка зору помилкова. Це пояснюється тим, що, хоча поставки пам'яті Mos, яка перебуває на стадії відновлення, значною мірою відновилися, поставки Logic, які досягли історичних максимумів, все ще перебувають на надзвичайно низькому рівні. Іншими словами, щоб справді відродити світовий ринок напівпровідників, поставки логічних блоків повинні значно збільшитися.

Тому в цій статті ми проаналізуємо поставки напівпровідників та їх кількість для різних типів напівпровідників та загалом для напівпровідників. Далі ми використаємо різницю між поставками Logic та поставками як приклад, щоб показати, як поставки пластин TSMC відстають, незважаючи на швидке відновлення. Крім того, ми розглянемо причини цієї різниці та припустимо, що повне відновлення світового ринку напівпровідників може бути відкладено до 2025 року.

На завершення, поточна видимість відновлення ринку напівпровідників є «ілюзією», спричиненою графічними процесорами NVIDIA, ціни на які надзвичайно високі. Тому, схоже, що ринок напівпровідників не відновиться повністю, доки такі ливарні компанії, як TSMC, не вийдуть на повну потужність, а поставки Logic не досягнуть нових історичних максимумів.

Аналіз вартості та кількості відвантажень напівпровідників

На рисунку 2 зображено тенденції вартості та кількості поставок різних типів напівпровідників, а також усього ринку напівпровідників.

Обсяг поставок Mos Micro досяг піку в четвертому кварталі 2021 року, пройшов мінімум у першому кварталі 2023 року та почав відновлюватися. З іншого боку, обсяг поставок не показав суттєвих змін, залишаючись майже незмінним з третього по четвертий квартал 2023 року, з незначним зниженням.

Вартість поставок Mos Memory почала значно знижуватися з другого кварталу 2022 року, досягла мінімуму в першому кварталі 2023 року та почала зростати, але відновилася лише приблизно до 40% від пікового значення в четвертому кварталі того ж року. Тим часом обсяг поставок відновився приблизно до 94% від пікового рівня. Іншими словами, вважається, що коефіцієнт використання заводів виробників пам'яті наближається до повної потужності. Питання полягає в тому, наскільки зростуть ціни на DRAM та NAND флеш-пам'ять.

Обсяг відвантажень Logic досяг піку у другому кварталі 2022 року, пройшов мінімум у першому кварталі 2023 року, а потім відскочив, досягнувши нового історичного максимуму в четвертому кварталі того ж року. З іншого боку, вартість відвантажень досягла піку у другому кварталі 2022 року, потім знизилася приблизно до 65% від пікового значення у третьому кварталі 2023 року та залишалася незмінною в четвертому кварталі того ж року. Іншими словами, у Logic існує значна розбіжність між поведінкою вартості відвантажень та кількості відвантажень.

Обсяг аналогових поставок досяг піку в третьому кварталі 2022 року, пройшов мінімум у другому кварталі 2023 року і з того часу залишається стабільним. З іншого боку, після досягнення піку в третьому кварталі 2022 року, вартість поставок продовжувала знижуватися до четвертого кварталу 2023 року.

Зрештою, загальна вартість поставок напівпровідників значно зменшилася з другого кварталу 2022 року, досягнувши мінімуму в першому кварталі 2023 року та почала зростати, відновившись приблизно до 96% від пікового значення в четвертому кварталі того ж року. З іншого боку, обсяг поставок також значно зменшився з другого кварталу 2022 року, досягнувши мінімуму в першому кварталі 2023 року, але з того часу залишається незмінним, на рівні близько 75% від пікового значення.

З вищесказаного видно, що пам'ять Mos є проблемною зоною, якщо враховувати лише обсяг поставок, оскільки він відновився лише приблизно до 40% від пікового значення. Однак, якщо розглядати ширше, ми бачимо, що Logic викликає серйозне занепокоєння, оскільки, незважаючи на досягнення історичних максимумів обсягу поставок, вартість поставок застоювалася на рівні близько 65% від пікового значення. Вплив цієї різниці між обсягом та вартістю поставок Logic, схоже, поширюється на всю галузь напівпровідників.

Підсумовуючи, відновлення світового ринку напівпровідників залежить від того, чи зростуть ціни на Mo-пам'ять і чи значно збільшиться обсяг поставок логічних блоків. З огляду на постійне зростання цін на DRAM та NAND, найбільшою проблемою буде збільшення обсягів поставок логічних блоків.

Далі ми пояснимо поведінку обсягів поставок TSMC та поставок пластин, щоб конкретно проілюструвати різницю між обсягами поставок Logic та поставок пластин.

Вартість квартальних поставок TSMC та обсяг поставок пластин

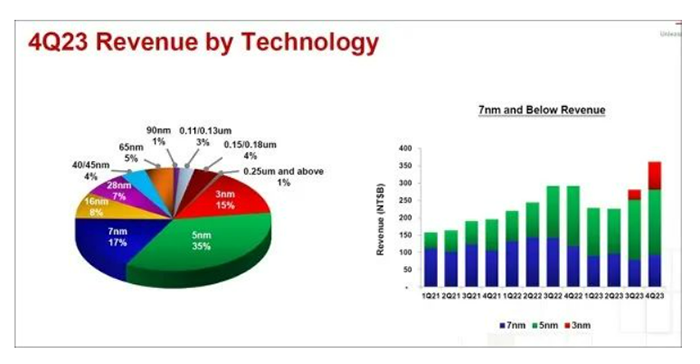

На рисунку 3 показано розподіл продажів TSMC за вузлами та тенденцію продажів 7-нм і вище процесів у четвертому кварталі 2023 року.

TSMC позиціонує 7-нм та новіші вузли як передові. У четвертому кварталі 2023 року 7-нм становила 17%, 5-нм – 35%, а 3-нм – 15%, що загалом становить 67% передових вузлів. Крім того, квартальні продажі передових вузлів зростали з першого кварталу 2021 року, один раз знизилися в четвертому кварталі 2022 року, але досягли дна та знову почали зростати у другому кварталі 2023 року, досягнувши нового історичного максимуму в четвертому кварталі того ж року.

Іншими словами, якщо подивитися на показники продажів передових вузлів, TSMC показує хороші результати. Тож як щодо загального квартального доходу TSMC від продажів та поставок пластин (Рисунок 4)?

Графік квартальної вартості поставок TSMC та поставок пластин приблизно збігається. Він досяг піку під час ІТ-бульбашки 2000 року, знизився після шоку Lehman у 2008 році та продовжив знижуватися після лопання буму пам'яті у 2018 році.

Однак поведінка після піку особливого попиту в третьому кварталі 2022 року відрізняється. Вартість поставок досягла піку в 20,2 мільярда доларів, потім різко знизилася, але почала відновлюватися після досягнення мінімуму в 15,7 мільярда доларів у другому кварталі 2023 року, досягнувши 19,7 мільярда доларів у четвертому кварталі того ж року, що становить 97% від пікового значення.

З іншого боку, квартальні поставки пластин досягли піку в 3,97 мільйона пластин у третьому кварталі 2022 року, потім різко впали, досягнувши мінімуму в 2,92 мільйона пластин у другому кварталі 2023 року, але після цього залишалися незмінними. Навіть у четвертому кварталі того ж року, хоча кількість поставлених пластин значно зменшилася порівняно з піком, вона все ще залишалася на рівні 2,96 мільйона пластин, що на понад 1 мільйон пластин менше, ніж пік.

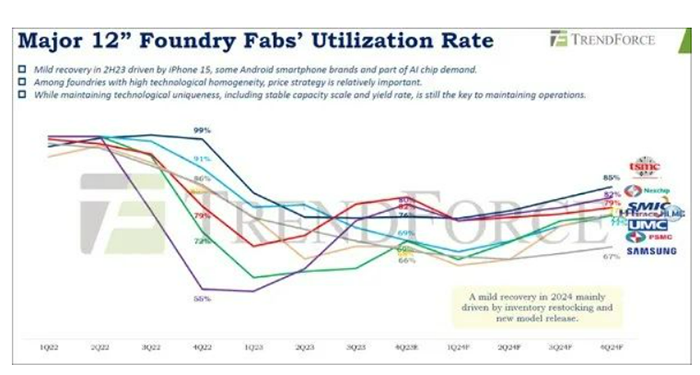

Найпоширенішим напівпровідником, що виробляється TSMC, є Logic. Продажі TSMC у четвертому кварталі 2023 року вдосконалених вузлів досягли нового історичного максимуму, а загальний обсяг продажів відновився до 97% від історичного піку. Однак, щоквартальні поставки пластин все ще були на понад 1 мільйон пластин меншими, ніж у піковий період. Іншими словами, загальний коефіцієнт використання заводів TSMC становить лише близько 75%.

Що стосується світового ринку напівпровідників в цілому, поставки Logic скоротилися приблизно до 65% від пікового рівня протягом періоду особливого попиту, пов'язаного з COVID-19. Відповідно, квартальні поставки пластин TSMC зменшилися більш ніж на 1 мільйон пластин порівняно з піковим рівнем, а коефіцієнт використання заводів оцінюється приблизно в 75%.

Забігаючи вперед, для справжнього відновлення світового ринку напівпровідників поставки Logic повинні значно збільшитися, і для досягнення цієї мети коефіцієнт використання ливарних заводів на чолі з TSMC повинен наблизитися до повної потужності.

Отже, коли саме це станеться?

Прогнозування коефіцієнтів використання основних ливарних заводів

14 грудня 2023 року тайванська дослідницька компанія TrendForce провела семінар «Інформація про галузевий фокус» у готелі Grand Nikko Tokyo Bay Maihama Washington. На семінарі аналітик TrendForce Джоанна Чіао обговорила «Глобальну стратегію TSMC та перспективи ринку ливарного виробництва напівпровідників на 2024 рік». Серед інших тем Джоанна Чіао розповіла про прогнозування коефіцієнтів використання ливарного виробництва (рис.

Коли збільшаться поставки Logic?

Ці 8% є значними чи незначними? Хоча це тонке питання, навіть до 2026 року решта 92% пластин все ще будуть споживатися напівпровідниковими чіпами, що не належать до штучного інтелекту. Більшість із них будуть чіпами Logic. Тому для збільшення поставок Logic та досягнення повної потужності великих заводів на чолі з TSMC, попит на електронні пристрої, такі як смартфони, ПК та сервери, має зрости.

Підсумовуючи, виходячи з поточної ситуації, я не вірю, що напівпровідники на базі штучного інтелекту, такі як графічні процесори NVIDIA, стануть нашим рятівником. Тому вважається, що світовий ринок напівпровідників повністю не відновиться до 2024 року, або навіть відкладеться до 2025 року.

Однак, існує ще одна (оптимістична) можливість, яка може спростувати цей прогноз.

Досі всі пояснення щодо напівпровідників штучного інтелекту стосувалися напівпровідників, встановлених на серверах. Однак зараз спостерігається тенденція виконання обробки ШІ на терміналах (периферіях), таких як персональні комп'ютери, смартфони та планшети.

Прикладами є запропонований Intel ПК зі штучним інтелектом та спроби Samsung створити смартфони зі штучним інтелектом. Якщо вони стануть популярними (іншими словами, якщо відбудуться інновації), ринок напівпровідників зі штучним інтелектом швидко розшириться. Фактично, американська дослідницька фірма Gartner прогнозує, що до кінця 2024 року поставки смартфонів зі штучним інтелектом досягнуть 240 мільйонів одиниць, а поставки ПК зі штучним інтелектом — 54,5 мільйона одиниць (лише для довідки). Якщо цей прогноз справдиться, попит на передові Logic зросте (як з точки зору вартості, так і кількості поставок), а також зросте коефіцієнт використання потужностей таких заводів, як TSMC. Крім того, попит на мікропроцесори та пам'ять також, безумовно, швидко зростатиме.

Іншими словами, коли такий світ настане, напівпровідники зі штучним інтелектом мають стати справжнім рятівником. Тому відтепер я хотів би зосередитися на тенденціях периферійних напівпровідників зі штучним інтелектом.

Час публікації: 08 квітня 2024 р.